Hướng dẫn viết hoá đơn quà biếu tặng, tiêu dùng nội bộ giúp người kế toán tránh được nhiều rủi ro không đang có trong quá trình xuất lập, kê khai hoá đơn, thuế. Cùng đón đọc bài viết dưới đây của MISA meInvoice!

1. Quy định viết hoá đơn quà biếu tặng, hoá đơn hàng tiêu dùng nội bộ

Theo Khoản 7, Điều 3, Thông tư 26/2015/TT-BTC:

Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, kể cả trong trường hợp hàng hóa, dịch vụ sử dụng để quảng cáo, làm hàng mẫu, hàng khuyến mại, hay để cho, biếu, tặng, trao đổi hoặc trả lương cho người lao động.

Theo Khoản 9, Điều 3, Thông tư 26/2015/TT-BTC:

Đối với hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động thì phải lập hóa đơn GTGT (hoặc hóa đơn bán hàng), trên hóa đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hóa đơn xuất hàng bán hàng hóa, dịch vụ cho khách hàng

Như vậy có thể kết luận rằng:

- Khi xuất hàng hoá, dịch vụ để cho, biếu tặng, sử dụng nội bộ không phải trả phí thì phải lập hoá đơn và kê khai thuế VAT (Thuế GTGT) như bình thường.

- Nếu giá trị hàng hoá, dịch vụ đó thấp hơn 200.000 đồng, công ty có thể lập chung trên một hoá đơn kèm với bảng kê danh sách người được nhận vào cuối ngày;

- Nếu giá trị quà tặng từ trên 200.000 đồng thì công ty cần lập hoá đơn riêng cho mỗi người nhận, trừ khi người đó không nhận hàng thì cuối ngày có thể gộp chung thành 1 hoá đơn;

Biếu tặng vàng bạc cho khách hàng có phải xuất hoá đơn và kê khai thuế không?

Biếu tặng vàng bạc cho khách hàng vẫn phải lập hoá đơn GTGT, trên hoá đơn ghi đầy đủ các chỉ tiêu và tiến hành tính thuế GTGT như hoá đơn bán hàng hoá, dịch vụ cho khách hàng (theo quy định tại khoản 9, điều 3 Thông tư 39/2014/TT-BTC).

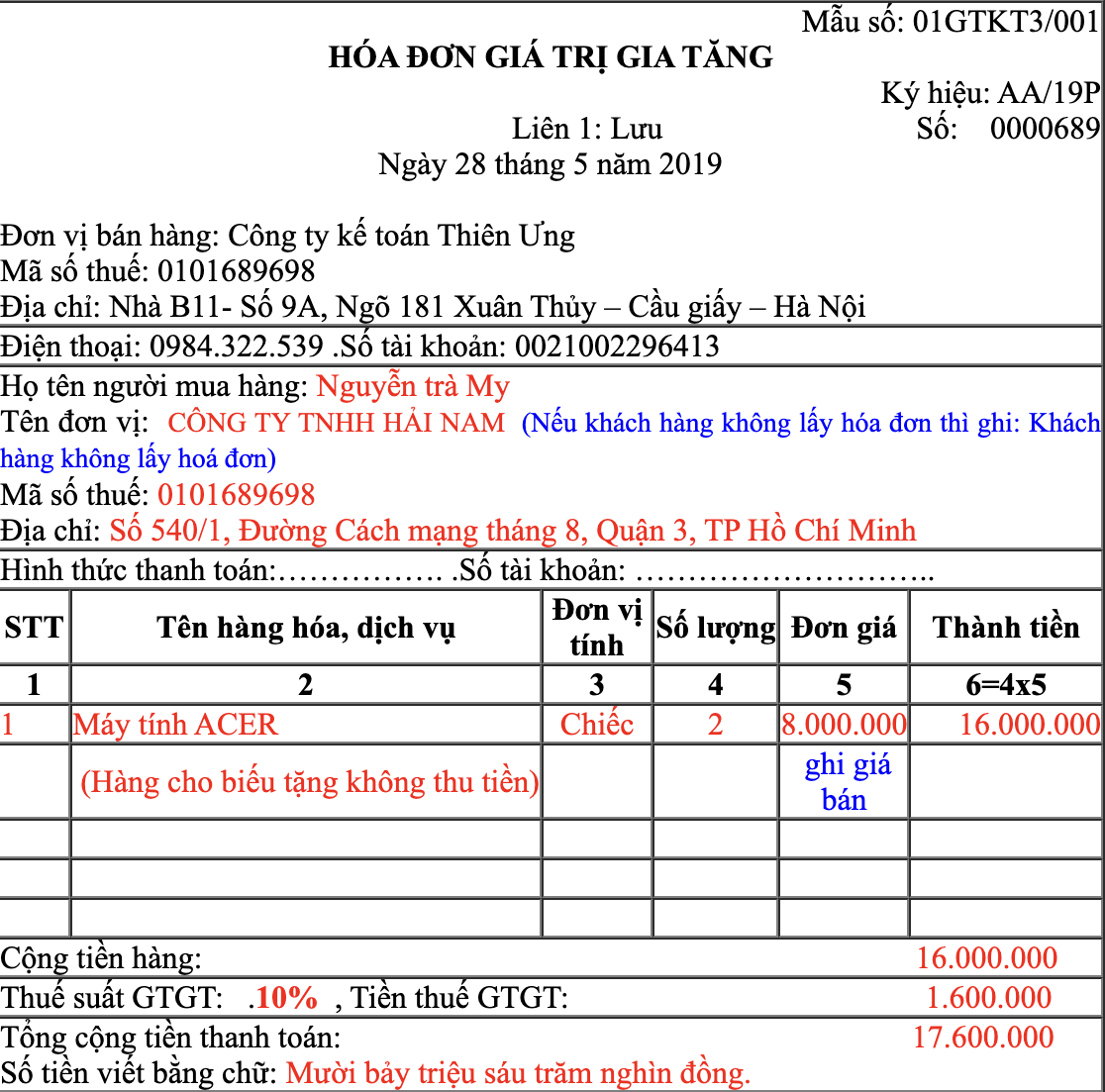

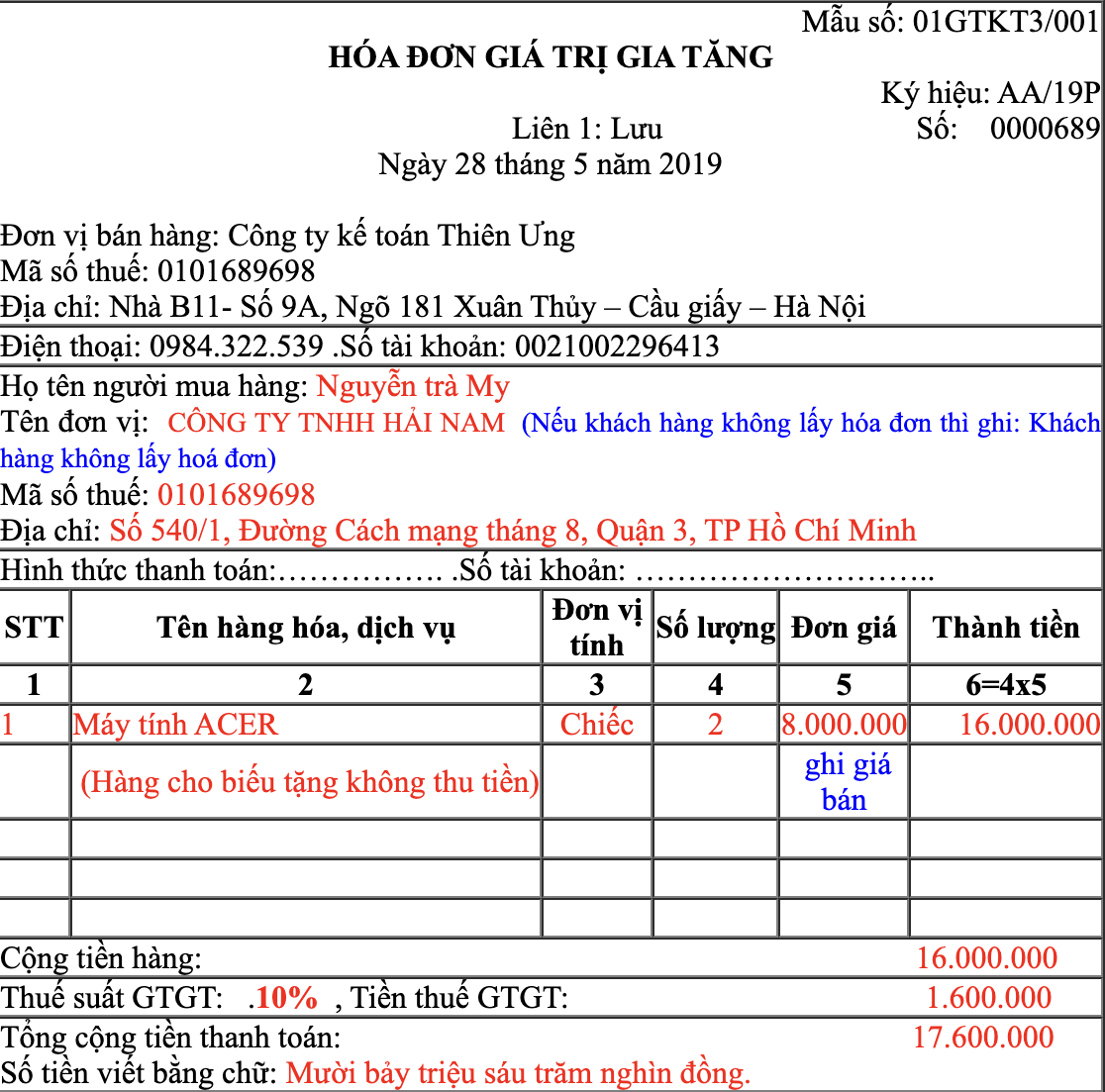

2. Hướng dẫn cách viết hóa đơn quà biếu tặng

Theo quy định, cần lưu ý các mục sau khi xuất hoá đơn quà biếu tặng:

- Mục “Họ và tên người mua hàng”: Tên người mua hàng/người được tặng; Mục tên đơn vị: Tên đơn vị nhận quà tặng. Trong trường hợp khách không lấy hoá đơn thì điền “Khách hàng không lấy hoá đơn”;

- Mục mã số thuế và địa chỉ người mua hàng: Điền thông tin của bên nhận hàng;

- Mục tên hàng hóa, dịch vụ: Điền tên hàng hóa quà tặng và ghi kèm theo, ví dụ: Hàng cho biếu tặng không thu tiền;

- Mục đơn vị tính và số lượng: Điền như hóa đơn GTGT, hóa đơn bán hàng thông thường.

- Mục đơn giá: Ghi giá bán của hàng hóa là quà tặng.

- Mục thành tiền, thuế suất và cộng tiền hàng: Điền như hóa đơn GTGT, hóa đơn bán hàng thông thường.

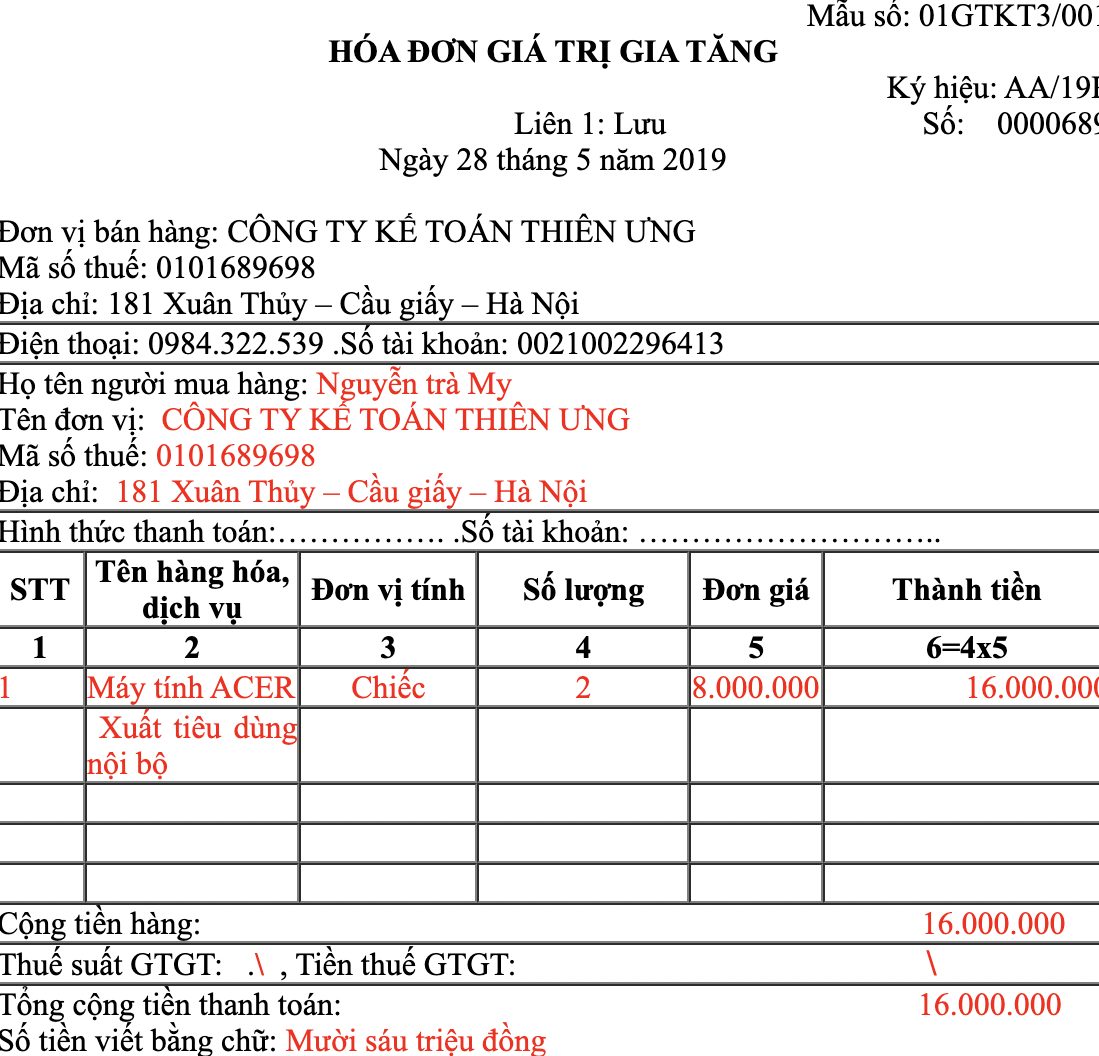

3. Hướng dẫn cách viết hoá đơn hàng tiêu dùng nội bộ

Theo đó, người bán phải lập hoá đớn khi bán hàng hoá, dịch vụ kể cả những hàng hoá, dịch vụ sử dụng cho mục đích khuyến mãi, quảng cáo, hàng mẫu, dùng để cho, biếu tặng, trao đổi, trả thay lương cho người lao động…

Hàng hoá, dịch vụ tiêu dùng nội bộ bao gồm các trường hợp:

- Xuất chuyển kho nội bộ,

- Xuất vật tư, bán thành phẩm để tiếp tục quá trình sản xuất

- Hàng hoá dịch vụ của cơ sở kinh doanh xuất hoặc cung ứng…

Như vậy, nếu hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ với mục đích sản xuất thì không cần lập hoá đơn.

Ngược lại, nếu xuất tiêu dùng nội bộ không nhằm mục đích tiếp tục sản xuất thì phải lập hoá đơn nhưng không cần kê khai thuế GTGT. (Trên hoá đơn cần ghi chú, Dòng giá bán là dòng chưa thuế GTGT, dòng thuế suất và tiền thuế gạch chéo).

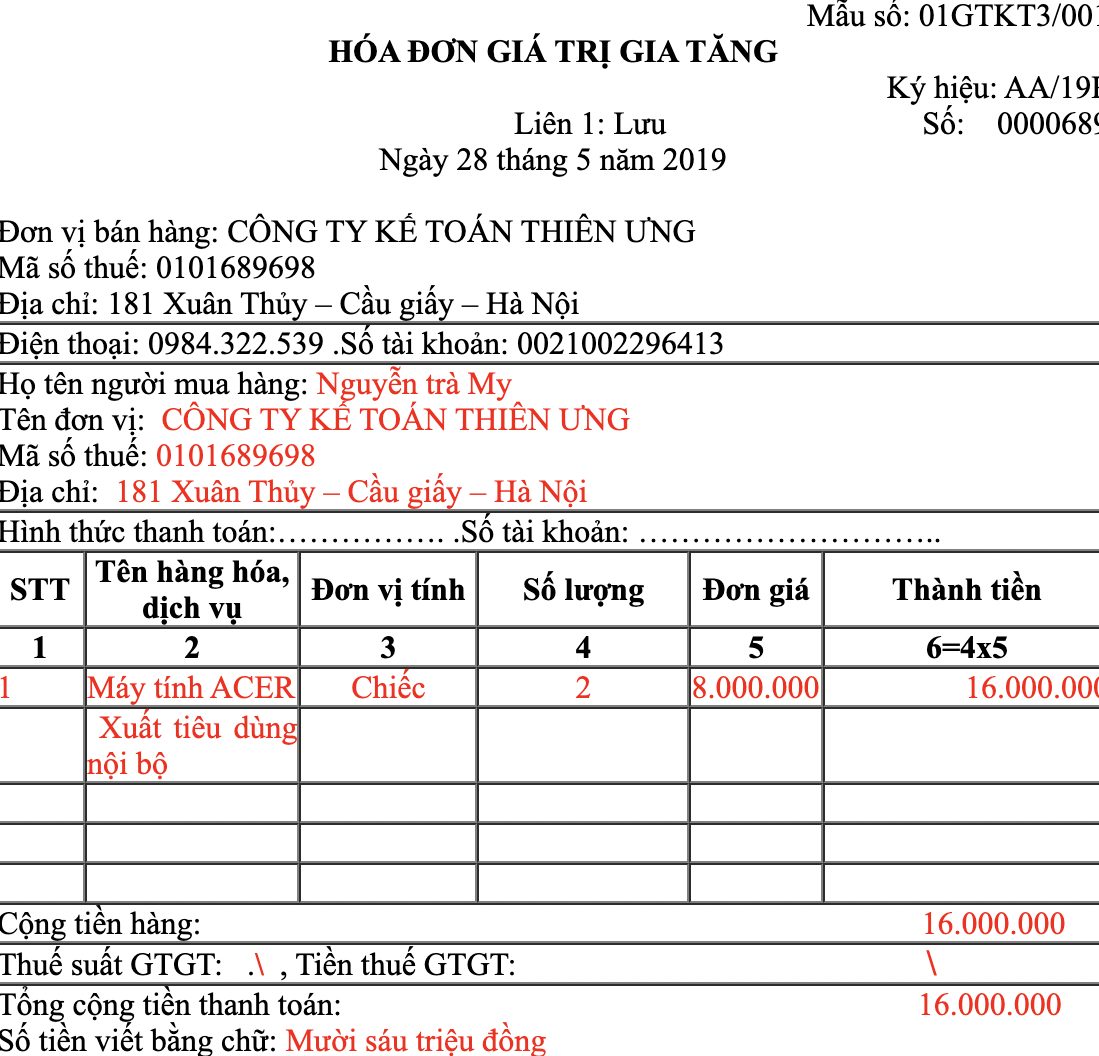

Ví dụ cụ thể về việc lập hoá đơn hàng tiêu dùng nội bộ

4. Cách kê khai đối với hàng hóa, dịch vụ là quà tặng

4.1 Bên thực hiện cho biếu tặng kê khai như thế nào?

- Kê khai đầu vào:

Mua hàng hoá về làm quà tặng thì sẽ được khấu trừ thuế VAT đầu vào

- Kê khai đầu ra:

Trong TH này doanh nghiệp phải xuất hoá đơn VAT, trên đó cần điền đủ các thông tin chỉ tiêu, thuế VAT được tính như những loại hàng hoá, dịch vụ tương tự tại thời điểm phát sinh.

- Tổng hợp các loại thuế doanh nghiệp phải nộp mới nhất

4.2 Bên được nhận quà tặng kê khai như thế nào?

Bên nhận quà không được khấu trừ thuế VAT đầu vào dù có hoá đơn, do bên nhận không cần thanh toán tiền thuế GTGT nên chưa đáp ứng điều kiện kê khai, khấu trừ thuế GTGT đầu vào.

4.3 Cách hạch toán hàng cho biếu tặng

- Trường hợp doanh nghiệp mua hàng hoá về và tặng ngay cho khách hàng/đối tác bên ngoài doanh nghiệp, chưa nhập kho thì hạch toán như sau:

Nợ TK 641. Nợ TK 133 Có TK: 111, 112, 331 Có TK 3331.

- Trường hợp doanh nghiệp mua hàng về, nhập kho sau đó mới thực hiện tặng thì hạch toán như sau:

Nợ TK 641. Có TK: 152, 153, 156 Có TK 3331. Căn cứ vào từng trường hợp để hạch toán hàng hóa là quà tặng.

- Đối với bên nhận, thực hiện hạch toán hàng được tặng như sau:

Nợ TK 156, 142, 642. Có TK 711.

- Thuế suất thuế GTGT – Căn cứ tính thuế giá trị gia tăng (P1)

- Giá tính thuế GTGT – Căn cứ tính thuế giá trị gia tăng (P2)

Bên cạnh đó, quý doanh nghiệp & các hộ, cá nhân kinh doanh cũng đừng quên lộ trình áp dụng hóa đơn điện tử trên cả nước trong giai đoạn sắp tới này nhé.

MISA meInvoice đã vượt qua quá trình thẩm định, xét duyệt khắt khe nhất và được Tổng Cục Thuế lựa chọn là một trong những đơn vị uy tín hàng đầu cung cấp giải pháp hóa đơn điện tử. Phần mềm được trang bị và nâng cấp các tính năng mới nhất để đáp ứng đầy đủ các nghiệp vụ về HĐĐT theo Nghị định 123 & Thông tư 78/2021/TT-BTC, cũng như đáp ứng quy định mới nhất về mức thuế suất GTGT 8% theo Nghị quyết 43 & Nghị định 15/2022/NĐ-CP.

Doanh nghiệp quan tâm phần mềm hóa đơn điện tử MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng liên hệ Hotline: 090 488 5833 hoặc ĐĂNG KÝ tại đây: